2025年12月22日

目次

- 1 🏠 1. そもそも「家財保険」という独立した保険はない?

- 2 🛋️ 2. 「建物」と「家財」の境界線:どこまでがどっち?

- 3 🔥 3. 家財保険の「守備範囲」:火事だけじゃない!

- 4 💰 4. いくらかければいい? 保険金額の「正しい決め方」

- 5 🏢 5. 【賃貸の方へ】「借家人賠償責任」が最重要!

- 6 🏠 6. 【持ち家の方へ】「建物+家財」セット割と地震保険

- 7 📝 7. まとめ:あなたに最適なプランを選ぶチェックリスト

- 8 🚫 1. 「こんなはずじゃなかった」を防ぐ!保険金が支払われない10のケース

- 9 👜 2. 家の外でも守られる?「携行品特約」と「持ち出し家財」の魔法

- 10 🤝 3. 同棲・ルームシェア・二世帯:家財保険はどう分ける?

- 11 🕵️ 4. 保険会社の選び方:代理店型 vs ダイレクト(通販)型

- 12 📊 5. 資産を守るための方程式:見直しのタイミング

🏠 1. そもそも「家財保険」という独立した保険はない?

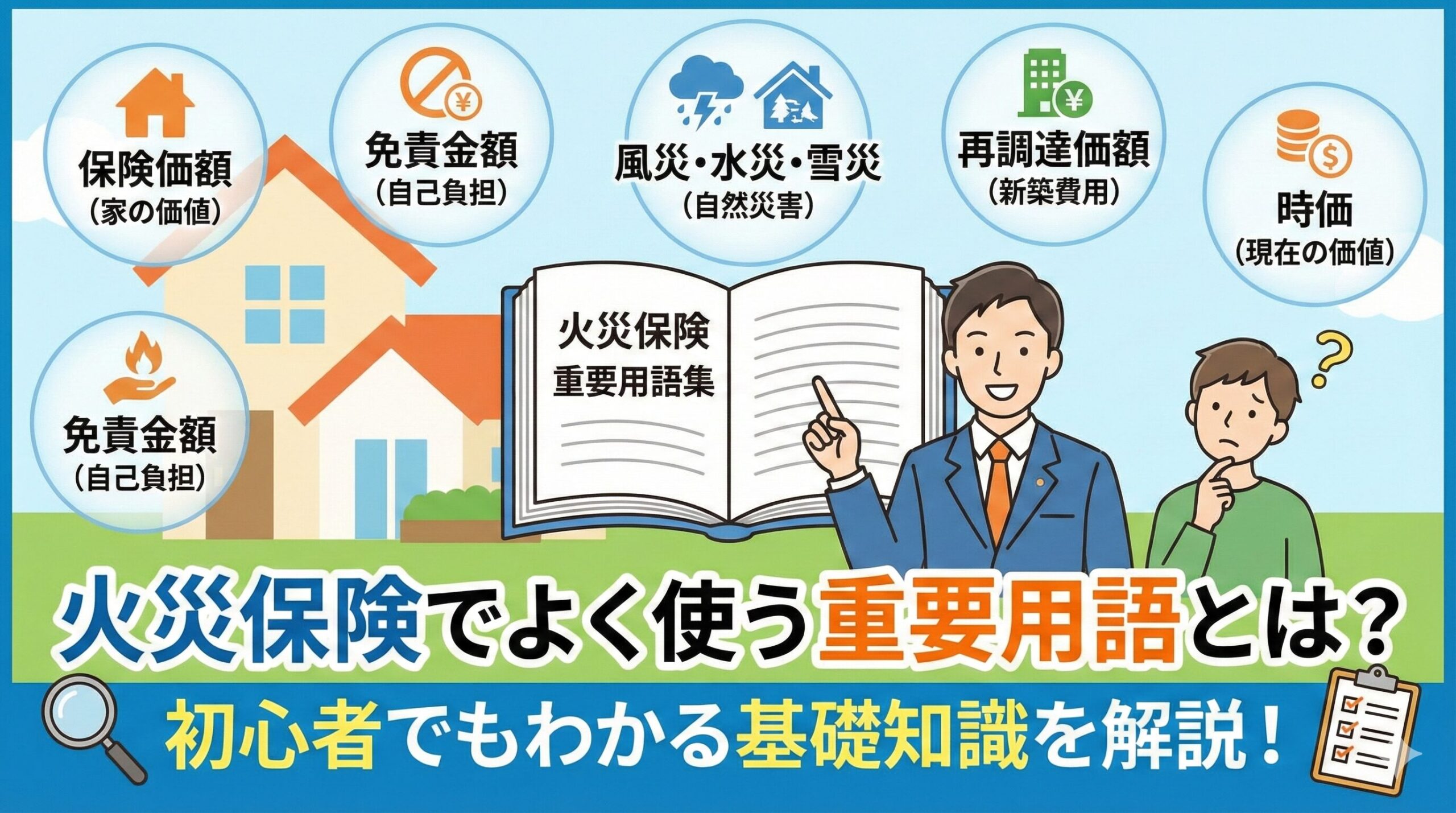

まず、最大の誤解を解きましょう。厳密に言うと、保険業界の正式名称として「家財保険」という独立した商品は(一部の少額短期保険を除き)ほとんど存在しません。

私たちが普段契約するのは、あくまで「火災保険」です。この火災保険契約を結ぶ際に、補償の対象(保険の目的)をどこに設定するかで呼び方が変わります。

- 建物のみを対象にする契約

→ 一般的に「火災保険(建物)」と呼ばれます。 - 家財のみを対象にする契約

→ 一般的に「家財保険」や「火災保険(家財)」と呼ばれます。 - 建物と家財の両方を対象にする契約

→ 持ち家の方が加入すべき「フルセットの火災保険」です。

💡 「家財保険」=「家の中身を守る火災保険」

つまり、家財保険とは「火災保険の仕組みを使って、家の中にある動産(動かせる財産)を守る契約」のことです。

賃貸住宅の場合、建物の持ち主は大家さんなので、大家さんが建物の火災保険に入ります。入居者は自分の持ち物だけを守ればいいので、「家財」のみを対象とした火災保険に入ります。これが、賃貸契約でよく聞く「家財保険」の正体です。

🛋️ 2. 「建物」と「家財」の境界線:どこまでがどっち?

では、具体的に何が「建物」で、何が「家財」なのでしょうか? いざ被害に遭った時、「これは建物の保険で直すの? それとも家財?」と迷わないために、明確な境界線を知っておきましょう。

📦 判定の魔法:「逆さまにして振ってみる」法則

保険業界でよく使われる、非常にわかりやすい判定基準があります。

「家を逆さまにして振ったとき、落ちてくるものが『家財』。落ちてこないものが『建物』」

もちろん例外はありますが、基本はこのイメージで9割正解です。

| 分類 | 主な具体例 | イメージ |

|---|---|---|

| 建物 (不動産) |

|

固定されていて動かせないもの |

| 家財 (動産) |

|

引っ越しの時に持っていくもの |

⚠️ 要注意なグレーゾーン:エアコンと室外機

最も質問が多いのがエアコンです。

- 建物扱い:新築時やリフォーム時に最初から取り付けられていたもの、天井埋め込み型のもの。

- 家財扱い:家電量販店で後から購入して取り付けたもの。

※ただし、保険会社によっては「エアコンはすべて建物付属設備とみなす」とする場合や、「賃貸の場合は入居者が持ち込んだものは家財」とする場合など、約款によって定義が異なるため、契約時の確認が必須です。

🔥 3. 家財保険の「守備範囲」:火事だけじゃない!

「家財保険なんて、うちは火事を出さないからいらない」と思っていませんか? それは大きな間違いです。家財保険(火災保険の家財補償)は、火災以外の「日常のトラブル」でこそ、真価を発揮します。

最近の総合型保険では、以下のリスクをカバーできます。

🌊 ① 自然災害(風災・水災)

- 台風で窓が割れ、雨が吹き込んでパソコンが水浸しになった。

- 落雷で過電流が走り、テレビと録画機がショートして壊れた。

- 床上浸水で、1階の家具がすべて泥水に浸かった。

これらはすべて家財保険の対象です。特に落雷による家電の故障は頻度が高く、これだけで保険料の元が取れることもあります。

🔨 ② 盗難・汚損・破損(不測かつ突発的な事故)

実は、ここが最も使う頻度が高い項目です。プランによってはオプション(特約)扱いになることもありますが、絶対に付けておくべき補償です。

- 泥棒に入られ、窓ガラス(建物)だけでなく、現金やバッグ(家財)を盗まれた。

- 子供が室内でボール遊びをしていて、最新の4Kテレビを割ってしまった。

- 模様替え中に家具を倒してしまい、テーブルを真っ二つに壊した。

- 掃除機をかけている最中に、誤って倒して壊してしまった。

このように、「うっかりミス」による破損も、家財保険なら「修理費」や「買い替え費用」が補償されます。小さなお子さんがいる家庭では、最強のお守りとなります。

【注意点】

スマホ、ノートパソコン、眼鏡などは、「破損・汚損」の対象外となる(または特約が必要な)保険会社が多いです。これらは持ち運び頻度が高く、破損リスクが高すぎるためです。契約前に「対象外リスト」を必ずチェックしてください。

💰 4. いくらかければいい? 保険金額の「正しい決め方」

「とりあえず300万円くらいでいいか」と適当に決めていませんか? 保険金額(補償の上限額)の設定を間違えると、いざという時に全く足りないか、逆に保険料の払い損になります。

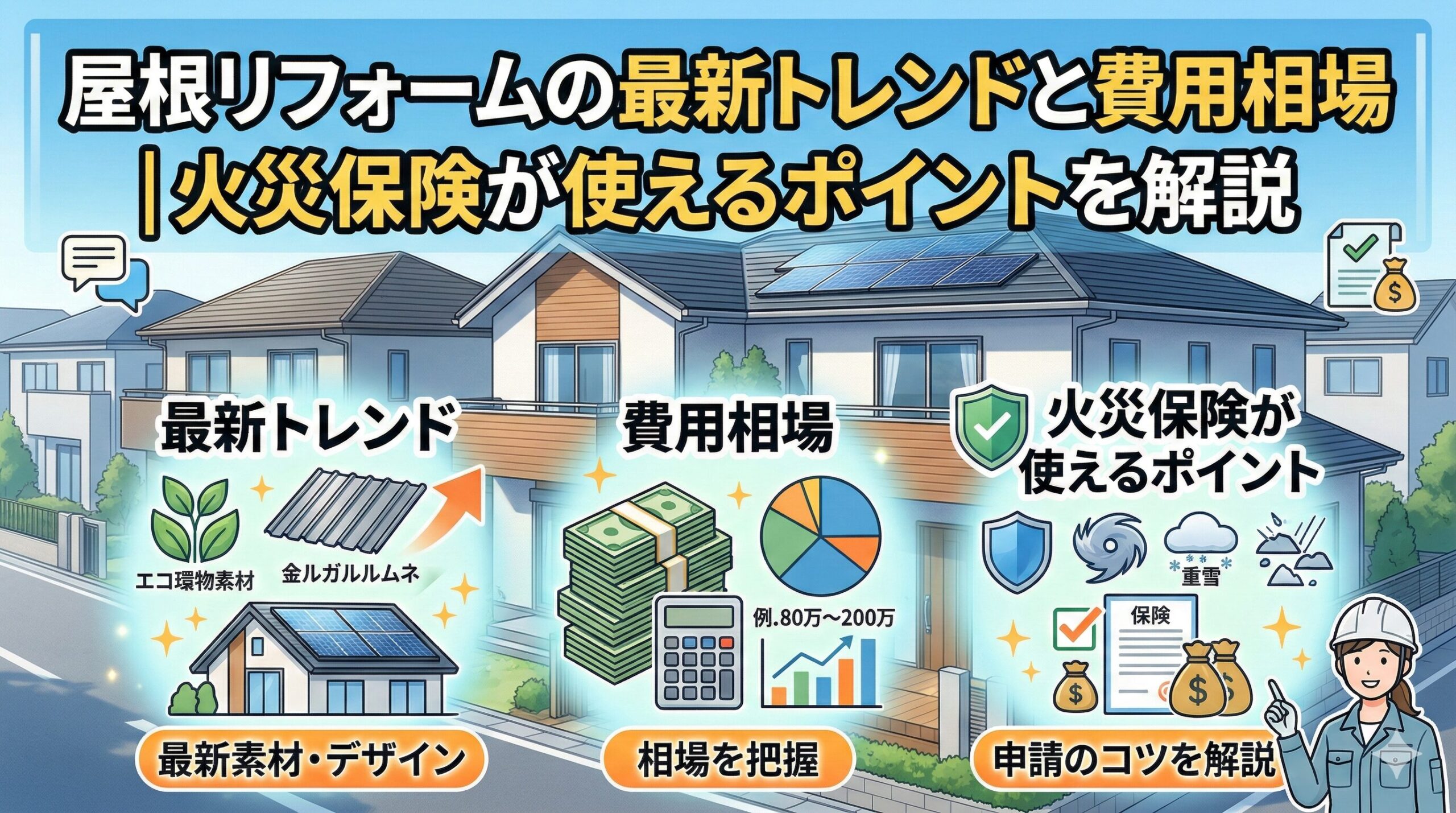

📈 「新価(再調達価額)」で契約するのが鉄則

保険金額の設定基準には、2つの考え方があります。

- 時価(じか):

- 「今の価値」で計算します。買った時は10万円のテレビでも、5年使っていれば価値は1万円かもしれません。この場合、1万円しか支払われません。これでは新しいテレビは買えません。

- 新価(しんか)/再調達価額:

- 「今、同等のものを新品で買い直すのに必要な額」で計算します。5年前のテレビが壊れても、同等スペックの新品を買うための10万円が支払われます。

現在は「新価」での契約が主流ですが、古い契約や一部の格安プランでは「時価」になっていることがあります。必ず「新価」で契約してください。

🧮 簡易評価表(目安)を使おう

家の中にある服、靴、本、食器、家電、家具をすべて合計すると、意外と高額になります。保険会社が提示する「世帯人数と床面積による目安表」を参考にしましょう。

| 世帯構成 | 家財評価額の目安(積算) |

|---|---|

| 独身(一人暮らし) | 300万円 〜 500万円 |

| 夫婦2人 | 600万円 〜 1,000万円 |

| 夫婦+子供2人(4人家族) | 1,000万円 〜 1,500万円 |

「そんなに高価なものはない」と思うかもしれませんが、火災で全て燃えてしまったら、スーツ1着、下着1枚から買い直さなければなりません。その総額を想像して設定しましょう。

💍 「明記物件」:30万円を超える貴金属・美術品

1個(または1組)の価額が30万円を超える貴金属、宝石、美術品、骨董品などは、通常の家財とは別に、契約時に申告して証券に記載(明記)しておかないと、補償されない、あるいは上限額(例えば30万円まで)しか支払われないというルールがあります。

- 100万円の婚約指輪

- 50万円の絵画

- 高級腕時計

これらがある場合は、必ず契約時に代理店に伝え、「明記物件」として登録してください。

🏢 5. 【賃貸の方へ】「借家人賠償責任」が最重要!

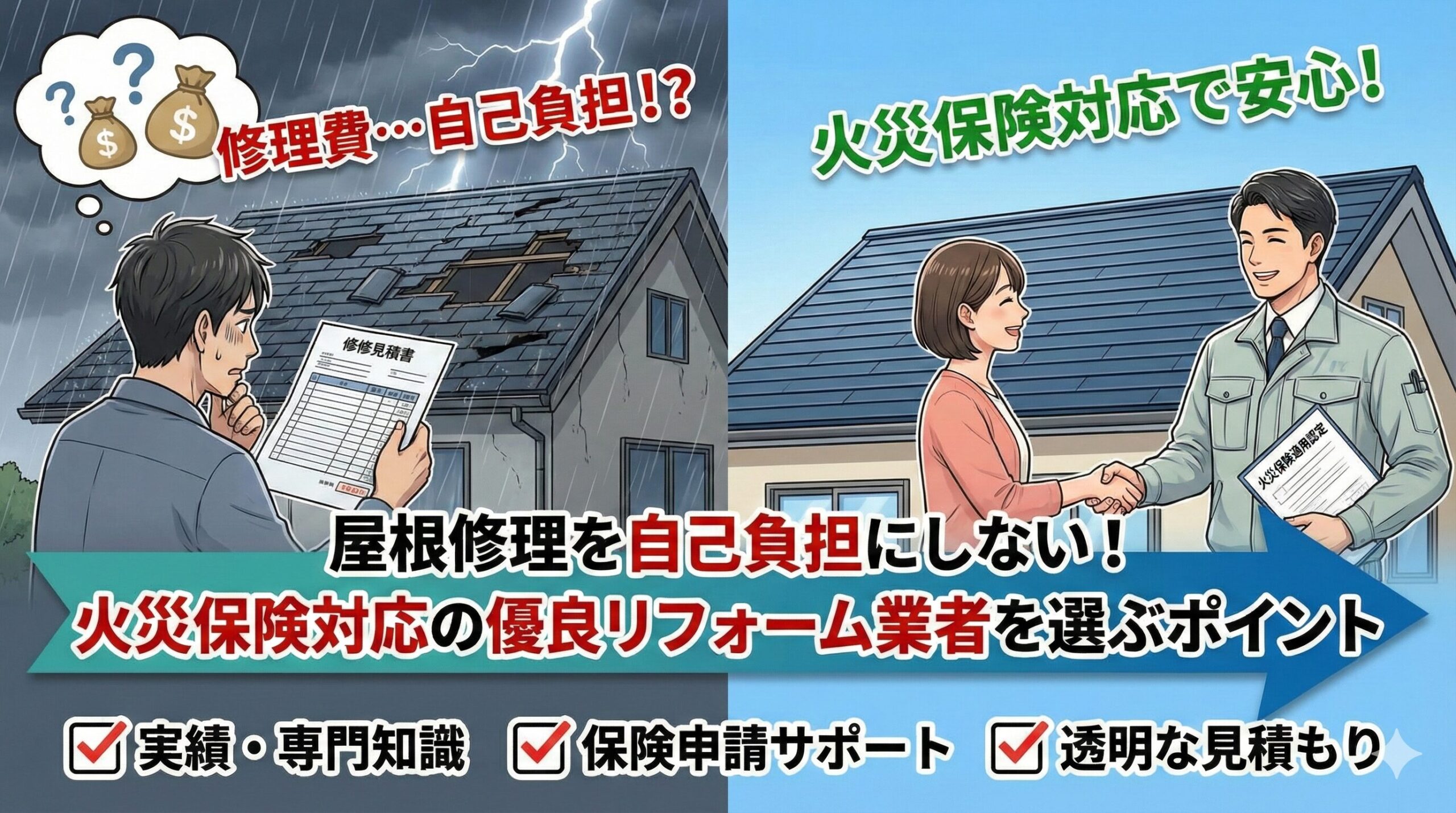

賃貸アパートやマンションに住んでいる方が加入する「家財保険」には、自分の荷物を守る機能以上に、「大家さんへの賠償」という極めて重要な役割があります。

⚠️ 大家さんへの「原状回復義務」

もし、あなたの不注意で火事を出し、部屋を燃やしてしまったとします。

法律上(失火責任法)、隣近所への賠償責任は免除されることが多いですが、大家さんに対しては別です。賃貸借契約に基づき、「部屋を元通りにして返す義務(原状回復義務)」があります。

この修理費用は数百万〜数千万円になることもあります。これをカバーするのが、家財保険にセットで付帯されている「借家人賠償責任保険(しゃくやばいしょうせきにんほけん)」です。

- 自分の家財補償:自分のTVや服のため(数百万)。

- 借家人賠償責任:大家さんの部屋のため(数千万)。

賃貸契約の更新時に「保険に入ってください」と言われるのは、主にこの「借家人賠償」に入ってほしいからです。無保険状態で火事を起こすと、人生に関わる借金を背負うことになります。

🏠 6. 【持ち家の方へ】「建物+家財」セット割と地震保険

持ち家の場合、住宅ローンを組む際に「建物の火災保険」はほぼ強制的に加入しますが、「家財」は任意であることが多いです。しかし、持ち家こそ家財保険が必要です。

⚖️ 建物とセットで入るメリット

多くの保険会社では、建物と家財を別々に契約するよりも、1つの火災保険証券でまとめて契約した方が、保険料が割安になるケースがあります。また、万が一の事故の際、窓口が一本化されるので請求手続きがスムーズです。

⚠️ 地震保険は「家財」にもつけよう

火災保険だけでは、地震・噴火・津波による損害は補償されません。これらをカバーするには「地震保険」が必要です。

地震保険は、火災保険の金額の30%〜50%の範囲で設定します。

もし「建物だけ」に地震保険をかけて、「家財」にかけていなかった場合、大地震で食器棚が倒れて全壊し、家電がすべて壊れても、1円も出ません。

地震大国日本において、生活再建の資金(当面の生活費など)を確保するためには、家財への地震保険付帯は強く推奨されます。

📝 7. まとめ:あなたに最適なプランを選ぶチェックリスト

最後に、失敗しない保険選びのためのチェックリストをまとめました。契約更新や新規加入の際に活用してください。

✅ 契約前チェックリスト

□ 補償対象の確認

- 持ち家の方:「建物」だけでなく「家財」も入っていますか?

- 賃貸の方:「借家人賠償責任」の限度額は十分ですか?(2,000万円〜が目安)

□ 評価額の設定

- 「新価(再調達価額)」になっていますか?(時価はNG)

- 30万円を超える高額品(明記物件)はありますか?あれば申告しましたか?

□ 補償範囲(事故の種類)

- 「破損・汚損(うっかり事故)」は付いていますか?(子供やペットがいるなら必須級)

- 「水災」は必要ですか?(マンション高層階なら外して節約も可)

□ 地震保険

- 家財にも地震保険を付けましたか?

家財保険(家財への火災保険)は、単なる「物の補償」ではありません。火災や災害で全てを失った時、明日着る服、寝るための布団、情報を得るためのスマホやテレビを買い揃え、「日常を取り戻すための再起動ボタン」となる重要な資金です。

「うちは大丈夫」と思わず、一度ご自宅の保険証券を広げて、「家財」の欄がどうなっているか確認してみてください。

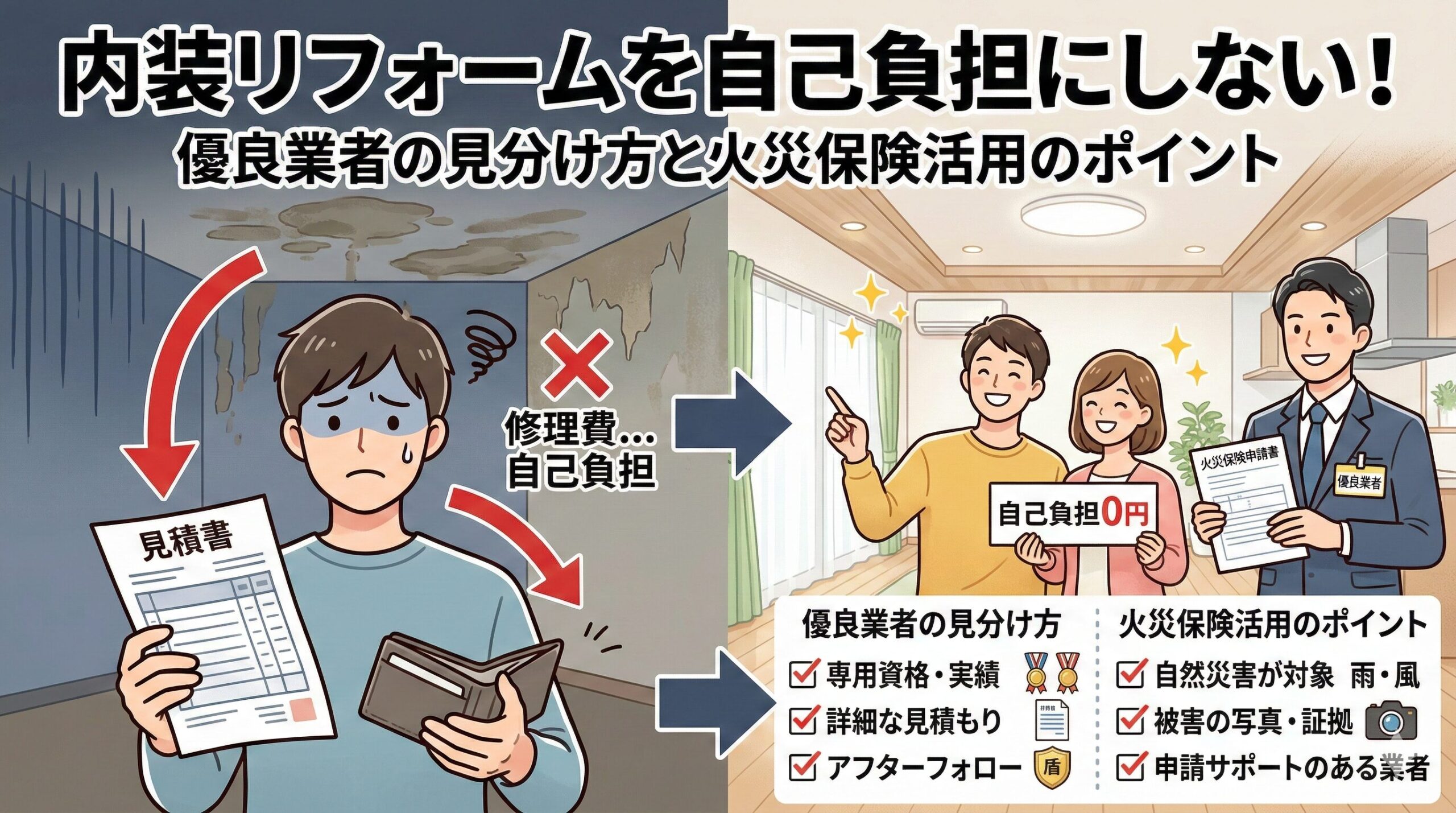

🚫 1. 「こんなはずじゃなかった」を防ぐ!保険金が支払われない10のケース

家財保険に加入していても、すべての損害に対して保険金が出るわけではありません。約款(契約のルール)には「免責事項」が定められています。これを理解していないと、いざという時に大きなショックを受けることになります。

❌ ケース1:経年劣化・自然な消耗

「10年使った洗濯機が動かなくなった」「ソファが擦り切れてボロボロになった」といったケースは補償対象外です。保険はあくまで「突発的な事故」を対象とするものであり、時間が経って古くなったもの(維持管理の範疇)には適用されません。

❌ ケース2:意図的な破壊(故意)

「新しいテレビが欲しいからわざと壊した」といった行為はもちろん、夫婦喧嘩や親子喧嘩でカッとなって物を投げ、家財を壊した場合も、原則として保険金は支払われません(親族間の故意は免責)。

❌ ケース3:スマホ・ノートPCの「うっかり」破損

前編でも触れましたが、多くの保険会社でスマートフォン、タブレット、ノートパソコン、眼鏡、コンタクトレンズは「破損・汚損」特約の対象外です。これらは日常的に落下や紛失のリスクが高いため、通常の家財保険の枠組みからは外されています。ただし、火災や盗難の場合は補償されることが多いため、原因が何かを明確にする必要があります。

❌ ケース4:ペットによる汚損・破損

「飼い犬がソファを噛みちぎった」「猫が壁紙を引っ掻いた」といった被害も、多くの保険会社で免責(対象外)とされています。これは飼い主の管理責任の範囲内とみなされるためです。

❌ ケース5:機能に支障がない「外観のキズ」

「棚に小さな引っかき傷がついた」「床が少しへこんだ」など、見た目には影響があるものの、その物としての機能(座れる、使えるなど)を損なわない程度の損害は、補償対象外となるケースが一般的です。

【プロの視点】

保険金が出るかどうかの最大の境目は「機能に支障があるか」と「突発的か」の2点です。例えば、テレビの液晶が割れて映らなくなった(機能支障)のは対象になりますが、フレームに傷がついただけでは対象外になる可能性が高いです。

👜 2. 家の外でも守られる?「携行品特約」と「持ち出し家財」の魔法

「家財保険=家の中にあるものだけ」と思われがちですが、実は契約内容によっては、「家の外」でのトラブルもカバーできるのをご存知でしょうか? これが家財保険を「最強の生活守護神」に変えるポイントです。

🌍 ① 持ち出し家財補償(建物外家財補償)

家財保険の基本補償に含まれていることが多い項目です。一時的に家の外に持ち出した家財(カメラ、楽器、キャンプ用品など)が、外出先のホテルや移動中に「火災」や「盗難」「破損」に遭った場合に補償されます。

- 例:旅行中に、宿泊先でデジカメを落として壊してしまった。

- 例:キャンプ場で、突風によりテントが飛ばされて壊れた。

🚲 ② 自転車の盗難補償

多くの火災保険(家財)では、敷地内に駐輪していた自転車が盗まれた場合、家財の一部として補償されます。さらに、外出先の駐輪場で盗まれた場合も、前述の「持ち出し家財」としてカバーされるケースがあります(※保険会社により「敷地内のみ」の制限があるため要確認)。

👨👩👧 ③ 個人賠償責任特約(家財保険の最強オプション)

家財保険に月額数百円で付けられるこの特約は、自分だけでなく「家族全員」が、日常生活で他人に損害を与えてしまった際の賠償金をカバーします。

- 例:自転車で歩行者にぶつかり、怪我をさせた。

- 例:買い物中に店内の高価な商品を誤って割ってしまった。

- 例:マンションの洗濯機から水漏れし、階下の部屋を水浸しにした。

この特約は、火災保険の「建物」側ではなく「家財」側にセットされることが一般的です。一つの契約で家族全員(同居の親族、別居の未婚の子)まで守れるため、重複して加入していないか確認しつつ、必ず付けておくべき特約と言えます。

🤝 3. 同棲・ルームシェア・二世帯:家財保険はどう分ける?

「一緒に住んでいるけれど、籍は入れていない」「二世帯住宅でキッチンは別」といった多様な住まいの形において、家財保険の掛け方を間違えると「自分は入っていたつもりなのに、相手の荷物が1円も補償されない」という事態が起こります。

👫 同棲・ルームシェアの場合

原則として、「1つの契約で2人分の家財をカバーすること」は難しいのが一般的です。保険の対象となる「被保険者」の定義は「本人とその親族(配偶者、血族6親等、姻族3親等)」だからです。

- 正解:それぞれが自分の家財の額に合わせて、個別に家財保険に加入する。

- 注意:一人が契約し、もう一人が「同居人」として登録できる特約がある保険会社もありますが、基本は個別契約と考えるのが安全です。

🏡 二世帯住宅の場合

建物の区分けによって異なります。

- 内部で行き来できるタイプ:一つの世帯(親または子)がまとめて家財保険をかけ、親族全員をカバーできる場合があります。

- 玄関が別、区分登記されているタイプ:実態として「別の家」とみなされるため、それぞれの世帯で契約する必要があります。

🕵️ 4. 保険会社の選び方:代理店型 vs ダイレクト(通販)型

家財保険(火災保険)を選ぶ際、どこで契約するかによって「安心感」と「コスト」のバランスが変わります。

🏢 代理店型(東京海上、損保ジャパン、三井住友など)

- メリット:複雑な補償内容をプロが対面で説明してくれる。事故の際、代理店が窓口になって請求をサポートしてくれる。

- デメリット:人件費や店舗維持費がかかるため、保険料が比較的高め。

💻 ダイレクト型(ソニー損保、楽天損保、セゾン自動車火災など)

- メリット:中間コストがないため保険料が安い。ネットで24時間いつでも見積もり・契約ができる。

- デメリット:自分で補償内容を判断し、設定しなければならない。事故の際の書類作成などをすべて自分で行う必要がある。

賃貸契約時に不動産会社から勧められる保険(代理店型)は、手続きは楽ですが、保険料が高いことが多いです。実は、不動産会社指定の保険に入らなければならない法的義務はありません。 自分でダイレクト型を選び、「同等の補償(特に借家人賠償)」に入っている証券を提示すれば、多くの場合受け入れられます。これで年間数千円〜1万円の節約になることもあります。

📊 5. 資産を守るための方程式:見直しのタイミング

家財保険は一度入ったら終わりではありません。ライフステージの変化に合わせて見直すことで、無駄を削り、不足を補えます。

🔔 見直しが必要な3つのタイミング

- 高額な買い物をした時:

- 100万円クラスの高級家具や、数百万円のオーディオセット、明記が必要な30万円以上の貴金属を購入した際は、保険金額を上げなければ「全損」した際に再建できません。

- 家族構成が変わった時:

- 子供が生まれた(=汚損・破損のリスク増)、子供が独立した(=家財の総額が減る)、親と同居し始めたなど、家の中の物の量は大きく変動します。

- 引っ越しをした時:

- 特に水災リスク(ハザードマップの確認)や、マンションから戸建てへの住み替え時は、リスクの性質が根本から変わります。

🔎 最後に:事故時の「写真」が未来を救う

家財保険を有効に使うための最大のコツは、「普段の部屋の状態を写真に撮っておくこと」です。

火災や泥棒被害に遭った後、何があったかを全て思い出すのは不可能です。クローゼットの中、本棚、家電の型番などをスマホで撮影してクラウド(GoogleフォトやiCloudなど)に保存しておきましょう。これが最強の「資産リスト」になり、スムーズな保険金支払いに繋がります。

家財保険は、単に「火事で焼けた家具」を補償するだけのものではありません。外出先でのミス、子供のうっかり事故、そして大家さんへの大きな法的責任までをカバーする「生活のバックアップデータ」のような存在です。

コラム一覧